【案例分析】卓易科技 - 首发成功

温馨提示:这篇文章已超过634天没有更新,请注意相关的内容是否还可用!

9月27日,云计算概念股三连过会.

分析一个其中最冷门的卓易科技.

1. 业务

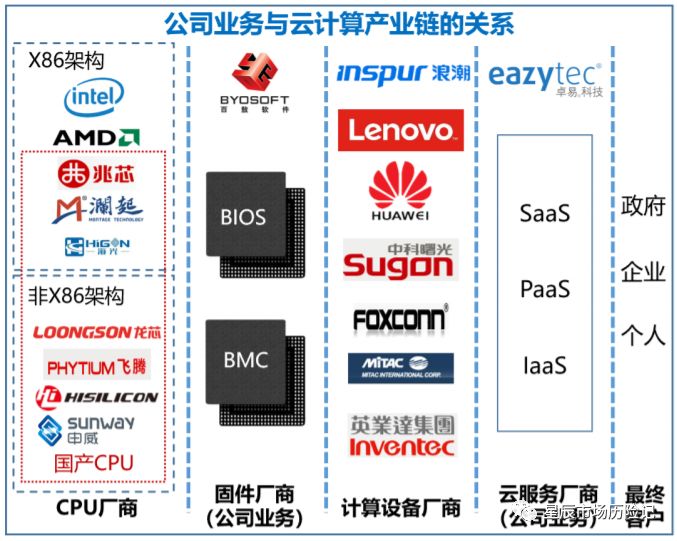

主要是提供1)固件和2)云平台集成与解决方案的, 这两者业务上并无上下游关系, 协同效应也非常弱, 如下图:

基本情况

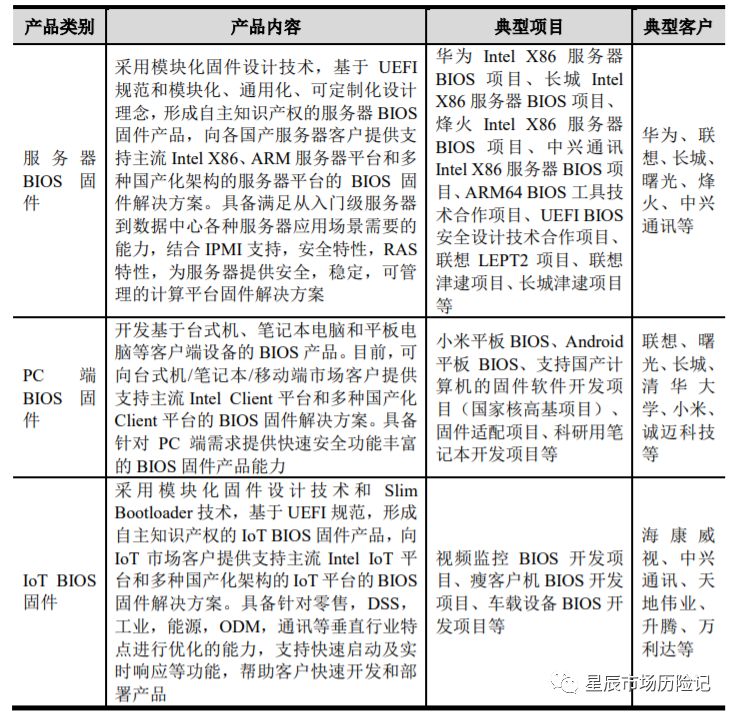

1) 固件

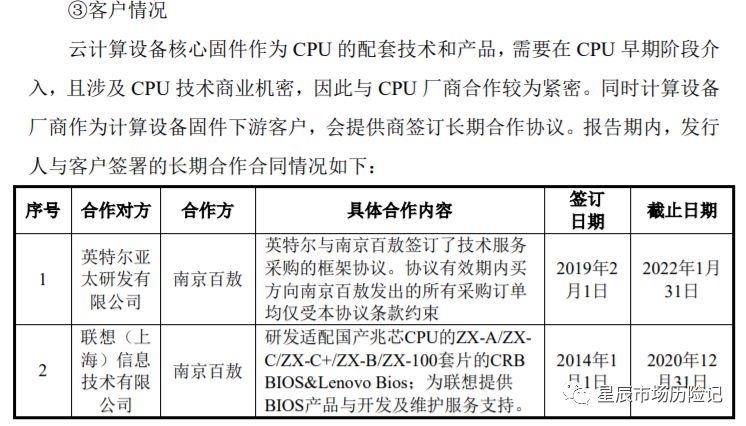

根据云计算设备厂商需要提供 BIOS、BMC 固件定制开发和技术服务,主

要客户包括 Intel、联想、华为等。

BIOS(Basic Input Output System)固件联想服务器bios,是一组固化到计算设备主板上一

个存储芯片中的系统程序,它对于计算机系统正常初始化、启动和操作系统引

导起着不可或缺的作用,是实现计算机系统的安全性、可靠性等关键功能的关

键环节。

BMC 固件是一组固化到服务器主板上一个存储芯片中的系统程序,是服务

器的基本核心功能子系统,负责服务器的硬件状态管理、操作系统管理、健康

状态管理、功耗管理等核心功能,可以实现对服务器的远程监控,几乎对整个

服务器系统有完全的控制权联想服务器bios,是服务器和云计算产业的核心共性技术。

2) 云计算平台, 集成与服务.

包括:

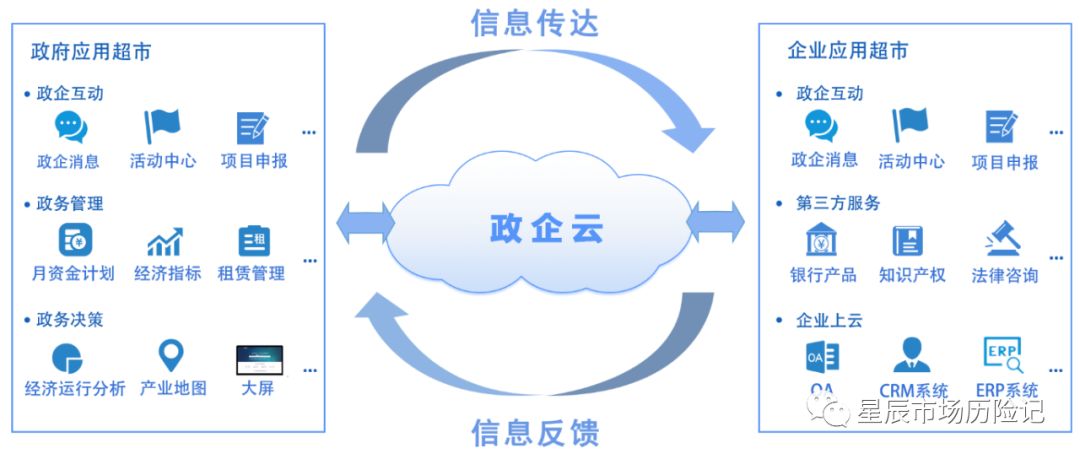

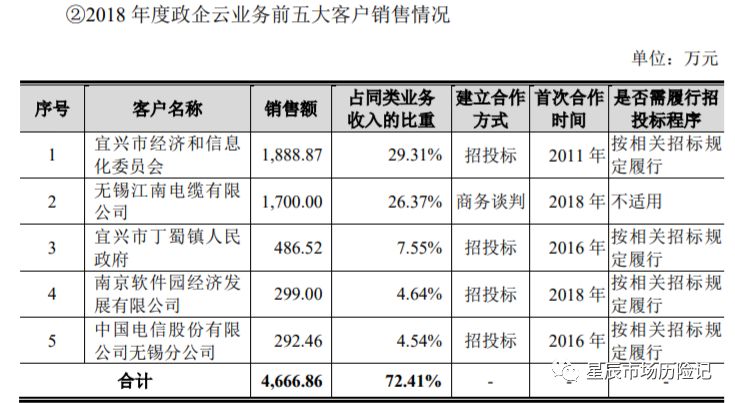

①政企云服务

②物联网云服务

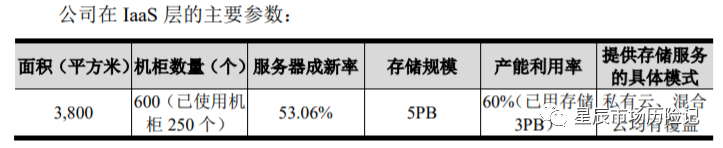

其中云计算平台推测主要是私有云和混合云:

从网站来看, 政企云更加偏向于提供上层应用:

公司政企云业务及物联网云业务已服务了包括江苏省丁山监狱、宜兴市经

济和信息化委员会、曲阜人民医院等多个江苏及周边地区政府部门、事业单位

以及大型企业。

结合其收入来源地区高度集中, 可以判断为, 主要收入来自于服务当地政府/政企的云平台(集成)商, 同时在固件领域有一定技术优势.

物联网云业务:

固件行业具体模式

面向CPU的固件开发, 需要与CPU原厂签订保密协议, 具有相当的排他性.

BIOS 固件作为云计算设备中连接 CPU 和操作系统的桥梁,开发时需要取得上游芯片厂商 CPU 相关参

数信息。目前全球云计算设备中,PC、服务器等采用的芯片主要是英特尔公司的 X86 架构芯片,全球只

有四家公司与英特尔签订合作协议可以获取其 CPU 相关信息,用于独立开发商业化用途的 X86 架构

BIOS,四家公司分别为美国的 AMI、Phoenix,台湾的 Insyde,以及本公司全资子公司南京百敖。

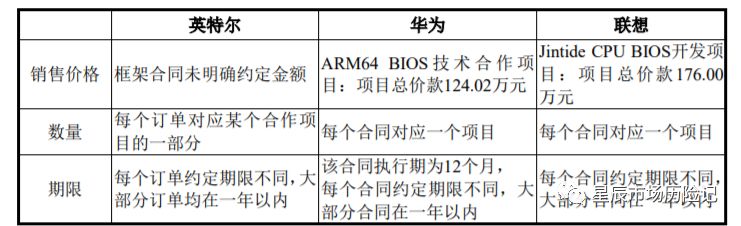

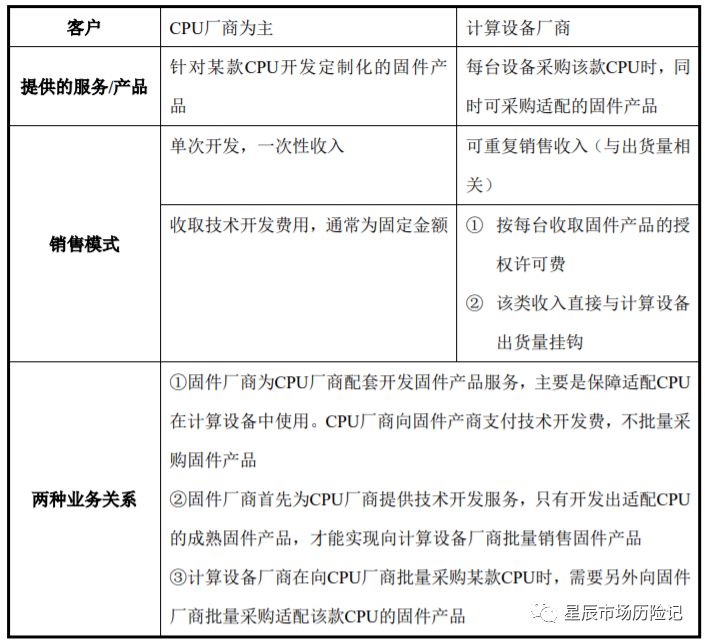

卓易科技的业务本质是:根据云计算设备厂商需要提供 BIOS、BMC 固件定制开发和技术服务, 并不是按照计件销售固件(软件)产品, 如下:

但是第三轮问询中, 也提到:

固件产品销售(授权费)批量化订单方面有所提升。根据公司与联想签订的

BIOS固件销售协议,公司的BIOS固件产品将应用于联想的笔记本电脑、台式机,

根据出货量预计固件产品销售订单1,896万元。

因此推测按项目制, 和按计件两种模式并存.

具体到卓易科技的下游, 服务器和PC厂商, 有遵从UEFI标准, 二次开发固件的需求, 因此也是卓易科技的客户:

国外厂家也都是上下游都做:

从材料来看, 上下游都需要特定第三方开发固件:

参考第三轮问询:

(2)根据计算设备出货量分析固件市场容量符合行业惯例及实际

固件开发和销售特点是:固件厂商首先为CPU厂商提供技术开发服务,CPU

厂商支付技术开发费。固件厂商开发出适配CPU的成熟固件产品,向计算设备厂

商批量销售固件产品。

固件产品销售(授权费)收入是固件行业的主要来源。采用根据计算设备出

货量分析市场容量符合行业惯例及实际。

下游服务器, PC机厂商, 可采购固件产品, 也可以选择自行二次开发, 从下游招聘信息来看, 有相当的比例会选择自行二次开发.

因此, 项目方对估计市场的规模估计是偏乐观的.

上游采购

其中1号为智慧城市, 智能家居供应商; 2个人独资, 基本查不到信息; 3个人独资, 也不不明, 关联一个网站是做叫车服务的; 4是劳务外包; 5主要经营电子通信设备.

总的来看, 采购非常分散, 符合面向政企客户的云计算集成特点, 即面向政企服务, 需要什么做什么.

国产化红利

招股书提到:

公司拥有独立自主知识产权的 BIOS

及 BMC 固件产品和技术,均被列入安全可靠工作委员会产品目录。

但是并没有在手头的安可目录中找到, 也没找到固件这个分类, 从这个角度不好看竞争.

另外也有可能是地方安可联盟.

第一次问询中提到:

随着国家进一步推动国产芯片及自主、可控国产云计算设备在的应用不断提

升,国产化配套BIOS及BMC固件的替代趋势明显,国产固件的市场占有率将因

此而稳步提升。而公司基于核心技术开发的国产BIOS固件已实现了对兆芯、龙

芯、海光、飞腾等国产芯片的支持。

国内市场来看,以服务器为例, 2017年中国服务器出货量253万台,国产芯

片服务器2017年出货量仅9万台,仅占我国服务器总出货量3.5%,国产化芯片服

务器替代市场成长空间巨大。按照长期国产化价格200-300元,预计市场规模超7

亿元,且随着我国服务器总出货量快速增长而增长。

并没有过分强调.

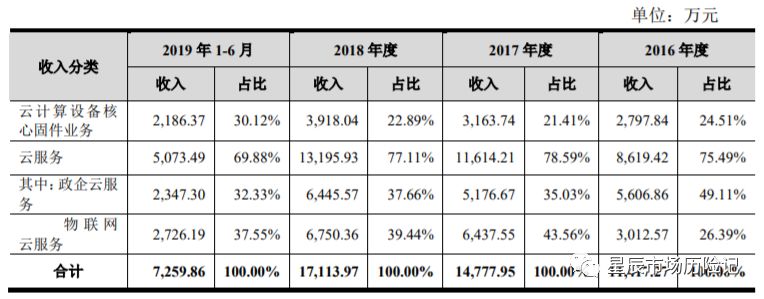

收入结构

还是面向政企客户的私有云占比比较高.

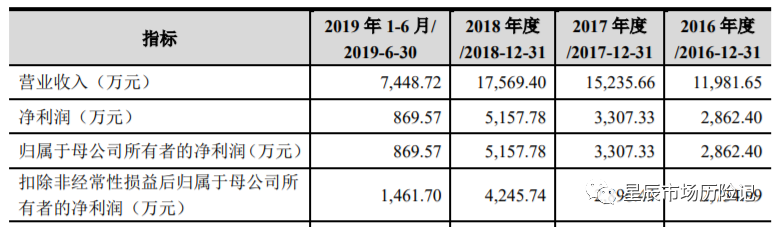

2. 财务基本情况

增长稳定, 净利润达标.

地区高度集中

且主要集中在江苏地区,来自该

地区的销售收入占公司销售收入比重分别为75.34%、77.77%、62.09%和55.44%,

其中来自宜兴地区的收入占公司销售收入比重分别为68.33%、69.86%、55.39%

及42.01%。

且地区集中的, 主要是云服务业务, 固件业务不存在地区集中.

这反映了云服务业务属地效应, 侧面反映了其技术门槛和壁垒相对低得多.

采购

从采购角度来看, 干了一些物联网集成类项目.

3. 竞争

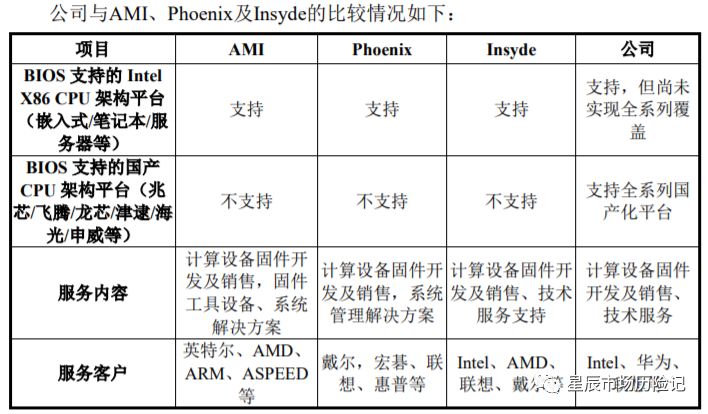

1) 固件方面

产品和技术门槛比较高, 国内之前没听过类似的竞争对手, 材料中主要披露围绕国际三强:

AMI、Phoenix及Insyde

除本公司外,国内的多架构的BIOS固件开发商主要为中电科技。中电科技

是中国电科集团下属公司。

2) 云平台, 云集成领域

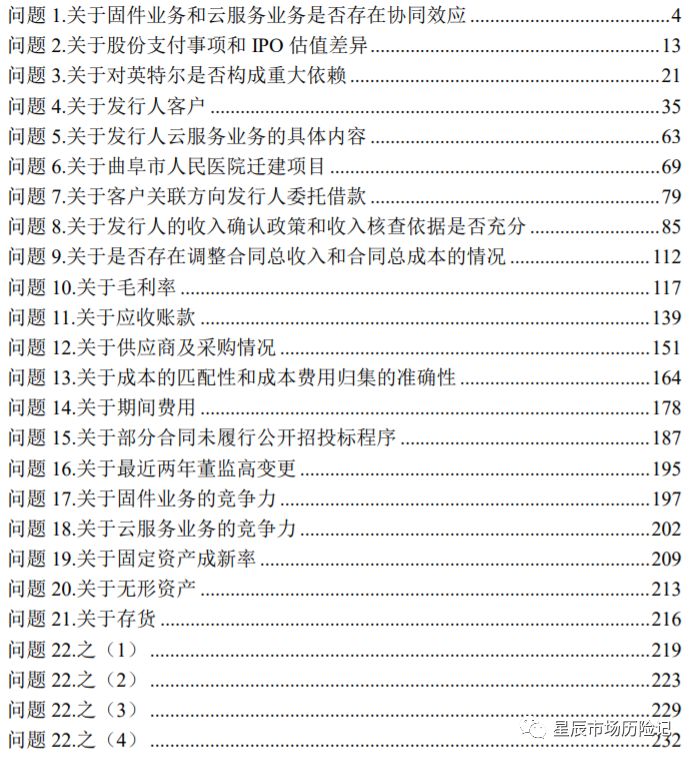

4. 问询第一轮

第一轮问询50个问题左右, 没有分类.

其中历史沿革问题不太多, 业务问题比较集中, 对政企云服务的概念与定义也提出了质疑:

招股说明书披露,(1)发行人主要业务收入来自于政企云服务业务,业务

主要集中于江苏宜兴地区,应用领域广泛,涵盖安防、智慧政务、环保监测、企

业管理等各个方面,发行人披露其具备大数据、云计算、云存储能力;

请发行人披露:(1)发行人“云服务”的具体含义,经营模式与其他提供

云计算企业经营模式有何异同、发行人是否在数据量、人才、技术、应用经验等

方面具备开展“大数据”、“云计算”相关业务的基础;

企业的解释比较中立可观, 将IaaS, PaaS和SaaS分别进行了描述, 同时将重点落在了上层应用.

关于固件和云服务到底有没有关联, 承认的比较直接:

云计算设备核心固件业务和云服务业务分别位于云计算产业链的上游环节

和下游环节,目前面向的客户群体及直接业务角度来看不直接关联。

从技术和客户开发方面,以及公司未来发展来看具有一定的协同效应。

财务方面:

只是问了问

(二)是否存在对合同总收入和合同成本进行重大调整的项目,或项目验

收金额与项目预计金额存在重大差异的情况,核查相关调整对发行人财务报表

的具体影响,相关会计处理是否符合合同约定和会计准则的规定

集成类业务必然存在一定的财务调整, 且应收账款偏长, 总的来看影响不大.

第二轮

问题分布方面, 非常明显的集中在业务方面, 财务和规范性问题都不多:

第三轮

感觉干货不多, 主要是之前的几个问题进一步细化, 很难看出问询重点.

过会

直至最后, 问询的重点依然集中在:

请发行人

补充披露:(1)云计算固件业务和云服务的相关性和互补性;

可以看出, 上市委员会基本上也是认为, 固件和云服务两块业务没什么相关性和互补性.

5. 总结

有几个特点值得注意:

固件和云服务两个主营业务关联不大, 可以说是贴在一起的, 固件业务壁垒高, 云服务壁垒低, 但是收入体量大, 这种情况下, 可以过审.

固件市场规模偏低, 且市场测算方法明显存在瑕疵, 但是并不影响, 且没有被过多关注.

参考

招股书:

官网:

审议结果:

第一轮问询:

第二轮问询:

第三轮问询: